「即日ファクタリングを利用する際のコツや注意点は?」

「即日入金可能なファクタリング会社が知りたい」

資金調達でファクタリングを利用する際、即日入金を希望される方も多いのではないでしょうか?

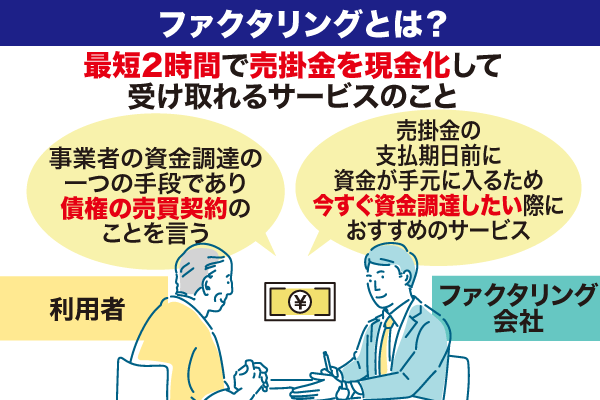

ファクタリングとは最短2時間で売掛金を現金化して受け取れるサービスのことです。

この記事ではファクタリング会社24社やおすすめな選び方について解説していきます。

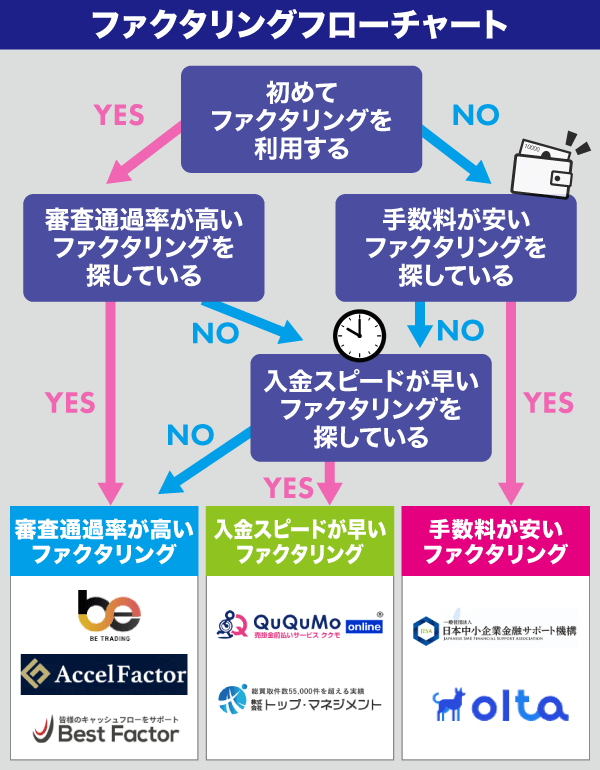

即日入金可能なファクタリングを利用したい方は、審査通過率の高さや手数料の安さで選ぶのがおすすめです。

これからファクタリングの利用を検討している方はぜひ参考にしてください。

- 即日入金可能なファクタリング会社

- 即日ファクタリングを利用するためのコツ

- ファクタリング会社のおすすめな選び方

1位:ビートレーディング

2位:QuQuMo

3位:日本中小企業サポート機構

4位:アクセルファクター

5位:トップ・マネジメント

6位:ベストファクター

7位:Pay Today

8位:ラボル

9位:OLTAクラウドファクタリング

10位:ペイトナーファクタリング

11位:事業資金エージェント

12位:えんナビ

13位:MSFJ

14位:イージーファクター

15位:フリーナンス

16位:テラス

17位:ネクストワン

18位:ファクタリングのTRY

19位:GMO BtoB

20位:マネーフォワードアーリーペイメント

21位:三共サービス

22位:三菱UFJファクター

23位:ウィット

24位:入金QUICK

即日ファクタリング24選!入金スピード・審査通過率・審査の早さを比較

ここでは、即日入金を希望する方におすすめなファクタリング会社24選を紹介していきます。

ファクタリング会社を選ぶときは、手数料が安く、できるだけ早く入金してくれる会社を選ぶのがおすすめです。

また、初めての利用で不安な方は審査通過率の高さもチェックしておきましょう。

- 審査通過率が高さ

- 入金スピードの早さ

- 手数料の安さ

| ファクタリング業者名 | 入金スピード | 手数料 | 審査通過率 | 特徴 | 審査スピード | 利用限度額 | 対象 | オンライン手続きの有無 |

ビートレーディング \審査通過率◎/ 公式サイト はこちら | 最短2時間 | 2%~ | 98% | ①審査通過率が高い ②即日入金可能 ③WEBで契約できる | 最短30分 | 上限なし | ・法人 ・個人事業主 | 可能 |

QuQuMo \入金が早い/ 公式サイト はこちら | 最短2時間 | 1%~14.8% | 非公開 | ①最短2時間で入金可能 ②面談なしで審査OK ③債権譲渡登記の設定不要 | 最短30分 | 上限なし | ・法人 ・個人事業主 | 可能 |

日本中小企業サポート機構 \手数料が低い/ 公式サイト はこちら | 最短即日 | 1.5%〜10% | 非公開 | ①手数料の上限が低い ②必要書類が少ない ③サポート体制あり | 最短30分 | 上限なし | ・法人 ・個人事業主 | 可能 |

アクセルファクター 公式サイト はこちら | 最短2時間 | 2%~ | 93% | 買取額の下限なし | 最短1時間 | 1億円 | ・法人 ・個人事業主 | 可能 |

トップ・マネジメント 公式サイト はこちら | 最短数時間 | 0.5%~ | 非公開 | プランが豊富 | 最短30分 | 初回:25万円 最大:100万円 | ・法人 ・個人事業主 | 可能 |

ベストファクター 公式サイト はこちら | 最短即日 | 2%~ | 92.2% | 必要書類が少ない | 最短即日 | 1億円 | ・法人 ・個人事業主 | 可能 |

| Pay Today 公式サイト はこちら | 最短30分 | 1%~ | 非公開 | 面談なし | 最短30分 | ‐ | ・法人 ・個人事業主 | 可能 |

| ラボル 公式サイト はこちら | 最短60分 | 10% | 非公開 | 1万円から利用可能 | 最短10分 | ‐ | ・個人事業主 ・フリーランス | 可能 |

| OLTAクラウドファクタリング 公式サイト はこちら | 最短即日 | 2%〜9% | 非公開 | 手数料が安い | 最短即日 | 上限なし | ・法人 ・個人事業主 | 可能 |

| ペイトナーファクタリング 公式サイト はこちら | 最短10分 | 10% | 非公開 | WEB完結可能 | 最短10分 | 初回:25万円 最大:100万円 | ・法人 ・個人事業主 | 可能 |

| 事業資金エージェント 公式サイト はこちら | 最短即日 | 1.5%〜 | 90%以上 | 事業者の状況に関係なく利用できる | 最短2時間 | 3億円 | ・法人 ・個人事業主 | 可能 |

| えんナビ 公式サイト はこちら | 最短即日 | 5%~ | 90%以上 | 土日祝も利用可能 | 最短即日 | 5,000万円 | ・法人 ・個人事業主 | 可能 |

| MSFJ 公式サイト はこちら | 最短即日 | 1.8%~ | 90%以上 | フリーランスでも利用可能 | 最短60分 | 5,000万円 | ・法人 ・個人事業主 | 可能 |

| イージーファクター 公式サイト はこちら | 最短60分 | 2%〜 | 90%以上 | WEBで契約完了 | 最短10分 | 上限なし | 法人 | 可能 |

| フリーナンス 公式サイト はこちら | 最短即日 | 3%~ | 95%以上 | 個人事業主に特化したサービスを提供している | 最短30分 | 1,000万円 | 個人事業主 | 可能 |

| テラス 公式サイト はこちら | 最短90分 | ‐ | 94% | 無料診断が受けられる | ‐ | ‐ | ・法人 ・個人事業主 | 可能 |

| ネクストワン 公式サイト はこちら | 最短即日 | 5%~ | 96% | 様々な業種に対応 | ‐ | ‐ | ・法人 ・個人事業主 | 可能 |

| ファクタリングのTRY 公式サイト はこちら | 最短即日 | 10% | 非公開 | 日本全国に出張可能 | 最短即日 | 5,000万円 | ・法人 ・個人事業主 | 不可 |

| GMO BtoB 公式サイト はこちら | 最短2営業日 | 1%~ | 86% | 手数料が低い | 最短2営業日 | 1億円 | ・法人 ・個人事業主 | 可能 |

| マネーフォワードアーリーペイメント 公式サイト はこちら | 最短2営業日 | 1%〜 | 非公開 | 法人向けサービス | 最短2営業日 | 数億円 | 法人 | 可能 |

| 三共サービス 公式サイト はこちら | 最短即日 | 1.5%〜 | 非公開 | 専門性が高い | 最短即日 | 3,000万円 | 法人 | 可能 |

| 三菱UFJファクター 公式サイト はこちら | 最短10分 | 10% | 非公開 | 実績が豊富 | 最短10分 | 初回:25万円 最大:100万円 | ・法人 ・個人事業主 | 可能 |

| ウィット 公式サイト はこちら | 最短2時間 | 1%〜 | 95% | 中小企業に対応 | 最短2時間 | ‐ | ・法人 ・個人事業主 | 可能 |

| 入金QUICK 公式サイト はこちら | 最短2営業日 | 0.5%~3.8% | 非公開 | 請求QUICKを活用したサービス | ‐ | 上限なし | ・法人 | 可能 |

参考元:「即日ファクタリングサービス一覧」

ビートレーディングは最短2時間で即日ファクタリング可能

- スマホやPCで契約可能

- 審査通過率98%

- 最短2時間で即日入金できる

- 請求書と通帳のコピーのみで審査可能

- 手数料が2%からと低い

ビートレーディングはオンライン契約が可能で、東京・大阪・仙台・福岡にも支店があります。

審査通過率は98%と高く、LINEでも相談できるため、初めてでわからない方も安心して進めることができます。

必要書類は請求書と通帳のコピーのみと少ないので、事前準備に時間をかける必要もありません。

入金までの時間は最短2時間と早く、利用実績は5.2万社以上と多いことも魅力の一つです。

即日ファクタリングをしたくて審査通過率を重視している人にはビートレーディングがおすすめです。

\審査通過率が高い!最短2時間で入金可能/

| 運営会社 | 株式会社ビートレーディング |

| 対象事業者 | 法人・個人事業主 |

| 利用可能額 | 無制限 |

| 手数料 | 2%~ |

| 入金日数 | 最短2時間 |

| 審査時間 | 最短30分 |

| 必要書類 | 請求書・通帳のコピー |

| 契約方法 | 2社間・3社間ファクタリング契約 |

| 審査通過率 | 98% |

QuQuMoは最短2時間で入金可能で審査のための面談なし

- ネット申込で面談なしで審査まで進める

- 最短2時間で入金まで完結できる

- 手数料1%からと低い

- 利用可能額に制限がない

QuQuMoのファクタリングは面談不要で審査に進むことができ、最短2時間で入金可能です。

申込から契約までクラウドサインで契約できるため、スピーディーにやり取りができます。

また、2社間ファクタリングに特化しているため、手数料も1%からとかなり低くなっています。

売掛先にバレずに利用したい場合は、QuQuMoの手数料を抑えた2社間ファクタリングがおすすめです。

利用可能額も無制限なので、少額から高額まで手数料を抑えて利用したい人は検討してみてください。

\最短2時間で入金可能!面談不要で審査OK/

| 運営会社 | 株式会社アクティブサポート |

| 対象事業者 | 法人・個人事業主 |

| 利用可能額 | 無制限 |

| 手数料 | 1%~14.8% |

| 入金日数 | 最短2時間 |

| 審査時間 | 最短30分 |

| 必要書類 | 請求書・本人確認書類(顔写真付き)・通帳のコピー |

| 契約方法 | 2社間ファクタリング契約 |

| 審査通過率 | 非公開 |

日本中小企業金融サポート機構は手数料が1.5%からで低い

- 手数料の上限が低い

- 経営状態を分析してサポートをしてくれる

- 審査結果を最短30分で提示してくれる

- 必要書類が2種類で少ない

日本中小企業サポート機構は手数料1.5%〜10%と低くなっているため、コストを抑えたファクタリングができます。

上限が決まっているため、高額請求になりにくく、手軽に利用できる点がおすすめなポイントです。

また、審査結果は最短30分で提示してくれるので、余分な待ち時間がなくスムーズに契約へと進むことができます。

ファクタリング以外にも現状の経営状態を分析を行い、対応策を提案してくれるなどサポート体制も充実しています。

手数料を抑えて利用したい人や資金調達についての相談を検討している人は是非チェックしてみてください。

\手数料が低い!資金調達に関するサポートあり/

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

| 対象事業者 | 法人・個人事業主 |

| 利用可能額 | 無制限 |

| 手数料 | 1.5%〜10% |

| 入金日数 | 最短即日 |

| 審査時間 | 最短30分 |

| 必要書類 | 請求書・通帳のコピー |

| 契約方法 | 2社間・3社間ファクタリング契約 |

| 審査通過率 | 非公開 |

アクセルファクターは買取可能額に下限がなく中小企業や個人事業が利用しやすい

- 買取可能額に下限がない

- 手数料が安い

- 早期申込割引がある

アクセルファクターは買取可能額に下限がないため、中小企業や個人事業が利用しやすいサービスです。

手数料は2%からと低いため、コストを抑えながら資金調達が可能です。

新規契約によっては早期割引を提供しており、入金希望日が30日以上の場合は手数料が1%割引になるなどお得です。

入金希望日が長くなれば割引が増える可能性もあるため、一度見積もりを相談してみるのもおすすめです。

即日入金にも対応しているので、少額の利用を検討している方ぜひアクセスファクターを見てみてください。

\少額の利用を検討している方におすすめ!/

| 運営会社 | 株式会社アクセルファクター |

| 対象事業者 | 法人・個人事業主 |

| 利用可能額 | 1億円まで |

| 手数料 | 2%~ |

| 入金日数 | 最短2時間 |

| 審査時間 | 最短1時間 |

| 必要書類 | 請求書または見積書・通帳のコピー・決算報告書・本人確認書類(顔写真付き)・代表者と会社の実印・印鑑証明書 |

| 契約方法 | 2社間・3社間ファクタリング契約 |

| 審査通過率 | 93% |

トップ・マネジメントは創業13年の実績とノウハウによって事業者に合わせたプランを提供してくれる

- 創業から13年経っているため安心して利用できる

- さまざまな業種や企業規模によって要望を応えてくれる

- WEBで完結できる

トップ・マネジメントは創業から13年の実績を持つファクタリングサービスです。

そのため、豊富なノウハウを活かして事業者に合わせたプランを提案してくれます。

初めてファクタリングを利用する方でファクタリングにあまり詳しくない方におすすめです。

また、トップ・マネジメントの強みは申し込みから成約までがオンラインで完結することです。

時間や手間を省けるため、忙しい企業経営者にとっては魅力的なサービスでしょう。

さらに、地域に関係なくサービスを利用できるため、幅広い地域の企業が資金調達を受けやすくなっています。

\WEB完結のため忙しい方におすすめ!/

| 運営会社 | 株式会社トップ・マネジメント |

|---|---|

| 対象事業者 | 法人・個人事業主 |

| 利用可能額 | 売掛先1社に対しての上限は1億円迄 買い取り上限総額は3億円迄 |

| 手数料 | 2社間ファクタリングの場合:3.5%~12.5% 3社間ファクタリングの場合:0.5%~3.5% |

| 入金日数 | 最短即日 |

| 審査時間 | 最短即日 |

| 必要書類 | 身分証明書・会社登録簿謄本・印鑑証明書・売掛先との成因資料など |

| 契約方法 | 2社間ファクタリング・3社間ファクタリング |

| 審査通過率 | 非公開 |

ベストファクターは必要書類が少なく3つの書類を用意するだけで申し込みできる

- 必要書類が少なくたった3つの書類を用意するだけ

- 平均買取率は92.2%と高水準である

- 最短24時間での資金調達が可能である

ベストファクターの平均買取率は87.8%と高い水準のため、初めて利用する方におすすめです。

高い買取は企業の資金繰り改善に大きくつながるでしょう。

さらに、最短24時間での資金調達が可能で急な資金調達にもすぐ対応できる点が大きな強みです。

ベストファクターは申し込みの容易さや高い買取率、即日で資金調達が可能な点が大きな特徴です。

資金繰りに悩む中小企業やスタートアップはぜひ検討してみてください。

\良心的な手数料で資金調達したい方におすすめ/

| 運営会社 | 株式会社アレシア |

|---|---|

| 対象事業者 | 法人・個人事業主 |

| 利用可能額 | 30万円から1億円まで |

| 手数料 | 2%〜 |

| 入金日数 | 最短24時間 |

| 審査時間 | 最短24時間 |

| 必要書類 | ・本人確認書類(免許証·パスポートなど) ・入手金の通帳(WEB通帳可) ・請求書·見積書·基本契約書(取引先との契約関連書類)入手金の通帳(WEB通帳可) |

| 契約方法 | 2社間ファクタリング契約 |

| 審査通過率 | 87.8% |

Pay Todayは面談不要で最短30分の振込ができる

- 面談不要で完結できる

- 最短30分で融資できる

- フリーランスや個人事業主などにおすすめ

Pay Todayは面談なしで契約できる手軽さが人気となっています。

全ての手続きがオンラインで完結でき、最短30分で振り込み可能です。

店舗に行く必要がないことは忙しい企業経営者にとって、とても嬉しいサービスとなるでしょう。

また、Pay Todayは即日入金可能であり、フリーランスや個人事業主になりたての方が資金調達する際におすすめです。

簡単な申し込みや資金調達の早さを希望する方はPay Todayを検討してみてください。

\簡単申し込みたい方におすすめ!/

| 運営会社 | Dual Life Partners株式会社 |

|---|---|

| 対象事業者 | 法人・個人事業主 |

| 利用可能額 | 1万円から |

| 手数料 | 1%〜9.5% |

| 入金日数 | 最短30分 |

| 審査時間 | 最短30分 |

| 必要書類 | 請求書・本人確認書類(顔写真付き)・実態確認書類 |

| 契約方法 | 2社間ファクタリング契約 |

| 審査通過率 | 非公開 |

ラボルは1万円の売掛債権から対応しており個人事業主にとっておすすめのサービスである

- 個人事業主にとって利便性の高いサービスである

- 少額の売掛債権から対応している

- 最短60分で入金が可能である

ラボルは1万円という比較的少額の売掛債権からでも対応可能です。

そのため、ファクタリングの中でも個人事業主にとって利便性の高いサービスです。

また、ラボルは最短60分で入金可能な上に365日24時間利用できるため、急な資金需要にも柔軟に対応できます。

業種や職種を問わず利用できる柔軟性もラボルの大きなメリットです。

独立直後や新規取引が多い個人事業主の方は一度、ラボルを検討してみてください。

\新規取引の多い個人事業主の方におすすめ!/

| 運営会社 | 株式会社ラボル |

|---|---|

| 対象事業者 | 個人事業主・フリーランス |

| 利用可能額 | 1万円から |

| 手数料 | 10% |

| 入金日数 | 最短60分 |

| 審査時間 | 最短10分 |

| 必要書類 | 請求書・本人確認書類(顔写真付き)・実態確認書類 |

| 契約方法 | 2社間ファクタリング契約 |

| 審査通過率 | 非公開 |

OLTAクラウドファクタリングはAI審査によって人件費を削減しているため手数料が安い

- 安い手数料で2社間ファクタリングを利用できる

- 大手や地方のパートナー企業が協力している

- 下限設定がないので少額の売掛債権でもファクタリングできる

OLTAクラウドファクタリングはAI審査によって人件費を削減しているため、手数料が安いサービスです。

手数料は2~9%と低く設定されているため安心して利用できます。

OLTAクラウドファクタリングには三菱UFJ銀行・三井住友銀行・みずほ銀行などのメガバンクが協力しているため、信頼性も高いのが強みです。

また、群馬銀行・青森銀行・名古屋銀行など地方の銀行も協力しています。

OLTAクラウドファクタリングには金額の下限設定がないため、少額の売掛債権もファクタリング可能です。

そのため、個人事業主やフリーランスにもおすすめできるサービスです。

\少額売掛債権をファクタリングしたい方におすすめ/

| 運営会社 | 一般社団法人日OLTA株式会社 |

|---|---|

| 対象事業者 | 法人・個人事業主 |

| 利用可能額 | – |

| 手数料 | 2%〜9% |

| 入金日数 | 最短即日 |

| 審査時間 | 最短1営業日以内 |

| 必要書類 | 請求書・本人確認書類(顔写真付き)・通帳のコピー・確定申告書 |

| 契約方法 | 2社間ファクタリング契約 |

| 審査通過率 | 非公開 |

ペイトナーファクタリングは電話や対面契約なしで手間をかけずに資金調達できる

- 電話や対面契約が必要ない

- 最短10分で入金される

- 無料でサービス登録できる

ペイトナーファクタリングは電話や対面契約が不要で手間をかけずに資金調達できるサービスです。

手続きはWEBで完結するため手軽に進められます。

請求書をアップロードするのみで事業計画書・決算書などの書類や特定の口座開設も不要です。

入金までのスピードはかなり早く、最短10分です。

また、初期費用や月額費用全て無料でサービス登録できることも特徴です。

ファクタリングに手軽さを求める方はペイトナーファクタリングがおすすめです。

\手軽にファクタリングを申し込みたい方におすすめ/

| 運営会社 | ペイトナー株式会社 |

|---|---|

| 対象事業者 | 法人・個人事業主 |

| 利用可能額 | 初回25万円、最大100万円まで拡大 |

| 手数料 | 10% |

| 入金日数 | 最短10分 |

| 審査時間 | 最短10分 |

| 必要書類 | 請求書・本人確認書類(顔写真付き)・実態確認書類 |

| 契約方法 | 2社間ファクタリング契約 |

| 審査通過率 | 非公開 |

事業資金エージェントは赤字業績や税金を滞納している事業者でも利用でき最短3時間で入金してもらえる

- 赤字業績や税金を滞納している事業者でも利用できる

- 手数料が安い

- 500万円までならオンライン契約ができる

事業資金エージェントは赤字業績や税金を滞納している事業者でも利用でき、最短3時間で入金してもらえるサービスです。

そのため、銀行からの融資を受けられない状況でも利用ができます。

手数料は2社間で最低5%、3社間だと最低1.5%で低めの設定となっています。

手続きは500万円までの買取ならオンラインで完結できるため、少額の資金調達を希望する方に特におすすめです。

\低い手数料で契約したい方におすすめ!/

| 運営会社 | アネックス株式会社 |

|---|---|

| 対象事業者 | 法人・個人事業主 |

| 利用可能額 | 10万円から最大2億円まで |

| 手数料 | 2社間5%〜20%、3社間1.5%〜9% |

| 入金日数 | 即日 |

| 審査時間 | 最短2時間 |

| 必要書類 | 本人確認資料(免許証/マイナンバーカード等) ご入金がわかる通帳、売掛金がわかるご請求書 |

| 契約方法 | 2社間・3社間ファクタリング契約 |

| 審査通過率 | 90%以上 |

えんナビは土日や祝日でも対応可能で平日時間が取れない方でも利用できる

- 土日祝日でも対応してもらえる

- 少額でもファクタリングできる

- 必要書類が少ない

えんナビは土日や祝日でも対応可能で平日時間が取れない方でも利用できるサービスです。

また、電話だけでなくメールでも対応してくれるため、空いた時間で気軽に相談できます。

さらに、24時間いつでも入金可能となっています。

金額の下限は50万円となっており、少額のファクタリングを希望する方にもおすすめです。

必要書類は請求書と通帳のコピーだけなので、手続きも手軽になっています。

まとまった時間が取れない方や手続きの手軽さを求める方におすすめです。

\土日祝日対応希望の方におすすめ/

| 運営会社 | 株式会社インターテック |

|---|---|

| 対象事業者 | 法人・個人事業主 |

| 利用可能額 | 50万円〜5,000万円 |

| 手数料 | 5%~ |

| 入金日数 | 最短翌日 |

| 審査時間 | 最短翌日 |

| 必要書類 | 請求書・本人確認書類(顔写真付き)・通帳のコピー |

| 契約方法 | 2社間・3社間ファクタリング契約 |

| 審査通過率 | 90%以上 |

MSFJは法人・個人・フリーランスそれぞれに対応しており審査通過率も高い

- 法人・個人事業主・フリーランスに対応している

- 審査通過率が高い

- 個人事業主・フリーランス向けのファクタリングがある

MSFJは法人・個人・フリーランスそれぞれに対応しており、審査通過率も高いサービスです。

審査通過率は90%と高い水準となっており、他社で契約できなかった方にもおすすめです。

また、MSFJには個人事業主とフリーランスのそれぞれに適したファクタリングが用意されています。

「個人事業主専門ファクタリング」は利用可能金額が広く、審査通過率も93%です。

「フリーランス専門ファクタリング」は審査通過率は90.1%で、利用可能金額の上限は個人事業主向けのファクタリングより高く設定されています。

MSFJは法人・個人・フリーランスのいずれの場合でも対応可能で、審査通過率も高いことが魅力です。

\対面不要で契約したい方におすすめ!/

| 運営会社 | MSFJ株式会社 |

|---|---|

| 対象事業者 | 法人・個人事業主 |

| 利用可能額 | ・30~300万円(クイック) ・30~5,000万円(プレミアム) ・10~500万円(個人事業主専門) ・10~1,000万円(フリーランス専門) |

| 手数料 | ・3.8~9.8%(クイック、個人事業主専門) ・1.8~6.8%(プレミアム) ・3~10%(フリーランス専門) |

| 入金日数 | 最短即日 |

| 審査時間 | 最短60分 |

| 必要書類 | 請求書・発注書・本人確認書類(顔写真付き)・通帳のコピー |

| 契約方法 | 2社間・3社間ファクタリング契約 |

| 審査通過率 | 90%以上 |

イージーファクターは申し込みから契約まで店舗まで足を運ぶ必要がない

- 申込から契約までオンラインで完結できる

- 手数料が安い

- 少ない書類でファクタリングできる

イージーファクターは申し込みから契約までオンラインで完結するため、店舗まで足を運ぶ必要がありません。

審査時間は最短10分、入金までは最短60分となっており、審査から資金調達までのスピードを重視する方におすすめです。

手続きはZoomとクラウドサインを利用して行います。

手数料は2~8%とかなり低くなっており、コストを抑えたい方にもおすすめです。

必要書類は請求書・決算書もしくは確定申告書・通帳のコピーだけで少なくなっています。

\コストを抑えて現金化したい方におすすめ!/

| 運営会社 | 株式会社No. 1 |

|---|---|

| 対象事業者 | 法人 |

| 利用可能額 | 300万円~上限なし |

| 手数料 | 2~8% |

| 入金日数 | 最短60分 |

| 審査時間 | 最短10分 |

| 必要書類 | 請求書・決算書もしくは確定申告書・通帳のコピー |

| 契約方法 | 2社間ファクタリング契約 |

| 審査通過率 | 90%以上 |

フリーナンスは個人事業主に特化したサービスであり最大1000万円まで可能である

- 個人事業主・フリーランスに特化している

- 個人事業主・フリーランス向けの損害賠償保険がついてくる

- 与信スコアで手数料が安くなったり利用限度額が拡大する

フリーナンスは個人事業主に特化したサービスで最大1000万円まで買取可能なサービスです。

個人事業主・フリーランス向けの損害賠償保険がついてくることも大きな魅力です。

事業に関する事故に最大5,000万円まで対応可能な保険となっています。

また、与信スコアという利用者の信頼度によって、手数料が安くなったり利用限度額が拡大したりします。

与信スコアはファクタリングを重ねることで上げられます。

継続してファクタリングを利用する予定がある方にはおすすめです。

\ファクタリングを継続的に利用したい方におすすめ!/

| 運営会社 | GMOクリエイターズネットワーク株式会社 |

|---|---|

| 対象事業者 | 個人事業主 |

| 利用可能額 | 1,000万円まで |

| 手数料 | 3~10% |

| 入金日数 | 最短即日 |

| 審査時間 | 最短30分 |

| 必要書類 | 請求書・本人確認書類(顔写真付き)・取引先のエビデンス資料 |

| 契約方法 | 2社間ファクタリング契約 |

| 審査通過率 | 95%以上 |

テラスは30秒で無料診断でき申し込み前に利用可能か確認できる

- 30秒で無料診断でき申し込み前に利用可能か確認できる

- 審査通過率は94%もある

- 最短90分で入金が可能である

テラスでは利用申し込み前に30秒で無料診断が可能です。

申し込み前に利用可能か確認できるため、はじめてのファクタリングで不安な方におすすめです。

また、審査通過率は94%であり、個人事業主の方でも安心して申し込めます。

さらに、最短90分での入金が完了するので、すぐに現金化できるのが大きな魅力です。

テラスは資金繰りに課題を持つ中小企業や個人事業主にとって魅力的なサービスです。

すぐに資金調達したい方はテラスのホームページをチェックしてみてください。

\無料診断があり審査が不安な方におすすめ/

| 運営会社 | Terasu株式会社 |

|---|---|

| 対象事業者 | 法人・個人事業主 |

| 利用可能額 | – |

| 手数料 | – |

| 入金日数 | 最短90分 |

| 審査時間 | – |

| 必要書類 | 請求書・本人確認書類(顔写真付き)・実態確認書類 |

| 契約方法 | 2社間ファクタリング契約 |

| 審査通過率 | 94% |

ネクストワンは日本全国対応可能で様々な業種に対応している

- 日本全国対応が可能である

- 様々な業種に対応している

- 即日融資が可能である

ネクストワンは日本全国で利用可能なファクタリングサービスです。

また、申し込みから最短即日で融資が受けられるため、すぐに資金が必要な企業におすすめです。

さらに、ネクストワンは手数料が低いのが強みです。

そのため、小規模な企業でも経済的な負担が少なく、安心して資金調達できます。

また、すべての手続きがWEB上で完結可能です。

コストの低さや手軽さがあるファクタリングを探している方にとってはネクストワンはおすすめです。

\全国で利用できるファクタリングを探している方におすすめ!/

| 運営会社 | 株式会社ネクストワン |

|---|---|

| 対象事業者 | 法人・個人事業主 |

| 利用可能額 | 初回30万円から上限なし |

| 手数料 | 3社間取引は、1.5%~7% 2社間取引は、5%~10% |

| 入金日数 | 最短即日 |

| 審査時間 | 最短10分 |

| 必要書類 | 面談時 ・身分証明書(免許証・パスポートなど顔写真付き) ・会社謄本(履歴事項全部証明書)コピーでも可 ・決算書(直近2期分) ・売掛先への請求書 ・成因資料(契約書・納品書・注文書・発注書など) ・入出金の通帳・当座勘定表(当座をお持ちの場合) ・小切手帳・手形帳(当座をお持ちの場合) 契約時 ・印鑑証明(買取先の件数により変わります) ・会社謄本(履歴事項全部証明書2通) ・納税証明書 ・社判・実印 |

| 契約方法 | 2社間ファクタリング契約 |

| 審査通過率 | 96% |

ファクタリングのTRYは電子契約に対応していないが日本全国出張が可能である

- 電子契約に対応していないが日本全国出張が可能である

- 最短即日で資金調達できる

- 業界最低水準の手数料となっている

ファクタリングのTRYは最短即日で資金調達できるため、すぐに資金調達が必要なビジネスオーナーや企業におすすめです。

電子契約には対応していませんが、日本全国出張契約を行っているため、地方の方でも気軽に申し込み可能です。

実店舗での契約が難しい地域や対面での契約を希望する方は、ぜひ検討してみてください。

コスト意識の高い小規模企業やスタートアップにとっては大きなメリットとなるでしょう。

ファクタリングのTRYは最短即日で資金調達でき、出張サービスを行っている点が大きな強みです。

\最短即日で資金調達したい方におすすめ!/

| 運営会社 | 株式会社SKO |

|---|---|

| 対象事業者 | 法人・個人事業主 |

| 利用可能額 | 10万円、最大5,000万円まで拡大 |

| 手数料 | 10% |

| 入金日数 | 即日 |

| 審査時間 | 即日 |

| 必要書類 | 請求書発注が確認できる発注書か契約書売掛先様の住所連絡先3か月分の銀行通帳 |

| 契約方法 | 2社間ファクタリング契約 |

| 審査通過率 | 非公開 |

GMO BtoB早払いは利用者の要望に応じて担当営業によるサポートが受けられる

- 利用者の要望に応じて担当営業によるサポートが受けられる

- 手数料は1.0%と業界最低水準である

- 東証プライム上場企業が運営している

GMO BtoB早払いは利用者の要望に応じて担当営業によるサポートを受けられます。

個々の要望に合わせてサービスを提供してくれることは、利用者にとって大きな安心感があります。

また、手数料が1.0%であり、コストを意識する企業におすすめです。

さらに、GMO BtoB早払いは東証プライム上場企業が提供するサービスで、信頼性が高くなっています。

信頼性の高さからリピート率は86%以上という高い数字を獲得しています。

GMOBtoB早払いはサポート体制や手数料の低さ・信頼性の高いという特徴が魅力です。

低コストを求める中小企業やスタートアップ企業はGMOBtoB早払いを検討してみてください。

\低コストを求める企業におすすめ!/

| 運営会社 | GMOペイメントゲートウェイ株式会社 |

|---|---|

| 対象事業者 | 法人・個人事業主 |

| 利用可能額 | 100万円、最大1億円まで拡大 |

| 手数料 | 1%〜 |

| 入金日数 | 最短2営業日 |

| 審査時間 | 最短2営業日 |

| 必要書類 | 請求書・本人確認書類(顔写真付き)・実態確認書類 |

| 契約方法 | 2社間ファクタリング契約 |

| 審査通過率 | 86% |

マネーフォワードアーリーペイメントは法人専門のファクタリングサービスで柔軟性の高い資金調達ができる

- 法人専門のファクタリングサービスである

- 柔軟性の高い資金調達ができる

- 東証プライム上場企業のグループが運営している

マネーフォワードアーリーペイメントは法人向けのファクタリングサービスであり、柔軟性の高い資金調達が可能です。

また、東証プライム上場企業のグループによって運営されてます。

企業は数億円にも及ぶ大規模な資金調達の際におすすめです。

スタートアップ企業や大きく成長していきたい企業におすすめです。

法人専門のサービスと柔軟性の高い資金調達、信頼性のある運営体制を求める方はぜひ検討してみましょう。

\大規模な資金調達の際におすすめ!/

| 運営会社 | マネーフォワードケッサイ株式会社 |

|---|---|

| 対象事業者 | 法人 |

| 利用可能額 | 50万円〜数億円 |

| 手数料 | 1%〜 |

| 入金日数 | 最短2営業日 |

| 審査時間 | 最短2営業日 |

| 必要書類 | 請求書・本人確認書類(顔写真付き)・実態確認書類 |

| 契約方法 | 2社間ファクタリング契約 |

| 審査通過率 | 非公開 |

三共サービスは顧客満足度がかなり高く経営改善率も高い

- 顧客満足度がかなり高い

- 経営改善率も高い

- 金融業界に特化した人材が多く在籍している

三共サービスは顧客満足度と経営改善率の高さで知られています。

経営改善率の高さは、企業の持続的な成長と安定につながっており、多くの顧客から高い評価を受けています。

また、三共サービスは金融業界に特化した人材が多く在籍していることが特徴です。

元行員やノンバンク社員など経験豊富なスタッフが、顧客の資金調達ニーズに対して高度なサポートを提供してくれます。

さらに、最短翌日の入金が可能で企業の急な資金需要に対応できます。

スピード感のある資金調達はビジネスチャンスを逃すことなく、経営上の緊急事態にも対応できるため、多くの企業に人気のサービスです。

顧客満足度の高さや専門知識を持つスタッフを希望する方はぜひ検討してみてください。

\専門性の高いサポートを希望する方におすすめ!/

| 運営会社 | 株式会社三共サービス |

|---|---|

| 対象事業者 | 法人 |

| 利用可能額 | 50万円〜3,000万円 |

| 手数料 | 1.5%〜 |

| 入金日数 | 最短即日 |

| 審査時間 | 最短即日 |

| 必要書類 | 請求書・本人確認書類(顔写真付き)・実態確認書類 |

| 契約方法 | 2社間ファクタリング契約 |

| 審査通過率 | 非公開 |

三菱UFJファクターはさまざまなファクタリングサービスを提供している

- ファクタリングサービスの提供を40年以上している

- 売上債権100%保証や与信管理でサポートしてくれる

- 国際ファクタリングも利用可能

三菱UFJファクターは40年以上にわたりファクタリングサービスを提供しているファクタリングサービスです。

実績を用いて売上債権100%保証や与信管理サポートをしてくれるため、信用性に心配がある人にもおすすめです。

国際ファクタリングにも対応しているため、海外取引も安心して利用できます。

三菱UFJファクターのサービスによって、企業は資金繰りの問題を解決し、ビジネスの成長を加速できます。

信頼性の高さ・豊富な実績と経験・多様なサービス提供を希望する方は三菱UFJファクターがおすすめです。

\実績豊富なサービスを探している方におすすめ/

| 運営会社 | 三菱UFJファクター株式会社 |

|---|---|

| 対象事業者 | 法人・個人事業主 |

| 利用可能額 | 初回25万円、最大100万円まで拡大 |

| 手数料 | 10% |

| 入金日数 | 最短10分 |

| 審査時間 | 最短10分 |

| 必要書類 | 請求書・本人確認書類(顔写真付き)・実態確認書類 |

| 契約方法 | 3社間ファクタリング契約 |

| 審査通過率 | 非公開 |

ウィットは個人事業主や中小企業に特化したサービスで少額から利用できる

- 小規模な企業から支持を受けている

- 最低20万円からの融資が可能である

- 成約まで面談が不要なので利用しやすい

ウィットは個人事業主や中小企業を対象としたファクタリングサービスです。

小規模なビジネスオーナーも利用可能で20万円から資金調達できます。

また、成約まで面談が不要のため、手軽に手続きを進められるのが大きなメリットと言えるでしょう。

さらに、オンラインで完結することは地方の事業主にとっても利用しやすいサービスと言えます。

ウィットは個人事業主や中小企業の方におすすめのファクタリングサービスです。

\20万円から資金調達可能!/

| 運営会社 | 株式会社ウィット |

|---|---|

| 対象事業者 | 法人・個人事業主 |

| 利用可能額 | 初回20万円〜 |

| 手数料 | – |

| 入金日数 | 最短2時間 |

| 審査時間 | 最短2時間 |

| 必要書類 | 請求書・本人確認書類(顔写真付き)・実態確認書類 |

| 契約方法 | 2社間ファクタリング契約 |

| 審査通過率 | 非公開 |

入金QUICKはオンライン完結で2回目以降の手続きが簡単にできる

- 業歴1年以上の法人であれば申込可能

- 手数料が0.5%からと低い

- オンライン完結で面談不要

入金QUICKはオンラインで完結できるファクタリングサービスで、審査の際に行われることが多い面談は不要で進められます。

手数料は0.5%からと低く、2社間ファクタリングのため取引先にバレる心配もありません。

ただし、初回の入金は最短6営業日後になってしまうため、即日ファクタリングを希望される方は注意しましょう。

利用初月は手数料キャッシュバックが適用できる可能性もあるため、お得にファクタリングしたい方は確認してみてください。

\2回目以降も簡単!/

| 運営会社 | SBIビジネス・ソリューションズ株式会社 |

|---|---|

| 対象事業者 | 法人 |

| 利用可能額 | 30万円〜 |

| 手数料 | 0.5%~3.8% |

| 入金日数 | 2営業日(初回は6営業日) |

| 審査時間 | – |

| 必要書類 | – |

| 契約方法 | 2社間ファクタリング契約 |

| 審査通過率 | 非公開 |

即日ファクタリング会社を選ぶ際はオンライン対応の2社間を選ぼう

ここでは即日ファクタリング会社の選び方について紹介いたします。

- オンライン対応のファクタリング会社

- 2社間ファクタリングの会社

- 入金スピードが早く利用可能額が希望に合う会社

- 即日ファクタリングの審査通過率を確認

- 手数料の割合が比較的低い会社

ファクタリング会社を選ぶ際は、上記のポイントを抑えて選ぶようにしましょう。

以下で詳しく解説していますので是非参考にしてください。

参照:ファクタリングとは/一般社団法人ファクタリング事業推進協会

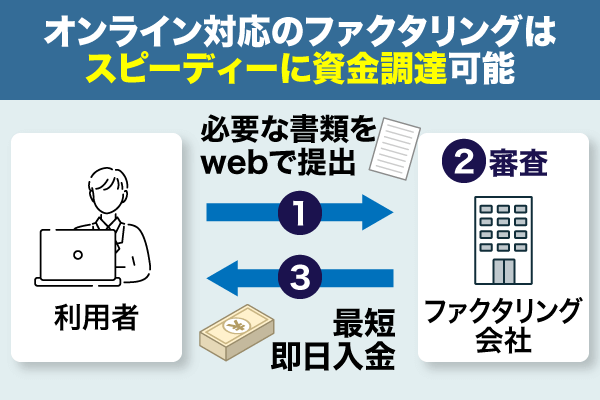

オンライン対応のファクタリング会社は申し込みから資金調達までweb完結

オンライン対応のファクタリング会社は、申し込みから資金調達までweb完結でおすすめです。

現金が必要となった際、スピーディーに資金調達できるのもファクタリングのメリットです。

特にオンライン対応のファクタリング会社であれば対面での申込が不要です。

- 対面での申込が必要ない

- スピード感のある対応を提供してくれる

- 自宅や移動中・オフィスなど場所を選ばず手続きできる

- スマホやPCから契約が可能

そのため、申込から審査がスムーズに進み、早ければ即日でファクタリングを利用できる可能性が高いです。

ファクタリング会社によってさまざまですが、申請から最短即日で入金してくれるファクタリング会社も多く存在します。

銀行から借入やビジネスローンを利用する場合は申請から入金までに早くても数週間、長ければ数ヶ月かかります。

そのため、スピーディーに資金調達したい方は、入金まで最短2時間などの素早い対応を重視しているファクタリング会社を利用するのがおすすめです。

オンラインファクタリングと対面ファクタリングの違いは以下になります。

| オンラインファクタリング | 対面ファクタリング | |

| メリット | ・必要最低限のサイクル ・スピーディーな資金調達 ・事務手数料や経費がない | ・審査時の柔軟性 ・対応が早い ・担当者との相性が判断しやすい |

| デメリット | ・審査時の柔軟性に欠ける ・必要書類のデータ化 | ・訪問する時間と手間がかかる ・スケジュール調整 |

| 2社間ファクタリング | ||

| 3社間ファクタリング |

オンラインファクタリングは、対面で申し込みする必要がないので必要最低限のサイクルで完結します。

そのため、審査から資金調達までスピーディーに完了することができます。

また、オンラインファクタリングは手数料が比較的に安く、手数料以外の事務手数料や他経費が発生しないです。

デメリットとしては、対面ファクタリングよりも審査時の柔軟性に欠けます。

対面ファクタリングの場合、面談を行うことで資金調達の用途や事業の内容についてヒアリングを行います。

しかし、オンラインによる審査はAIによって行われるため、さまざまな事情に柔軟に対応することが難しいです。

また、ほとんどのオンラインファクタリングは2社間ファクタリングに対応しています。

3社間ファクタリングは2社間ファクタリングよりも入念な審査が必要なので原則対面で審査を行います。

すぐに現金化し資金調達したい方はオンラインファクタリングがおすすめです。

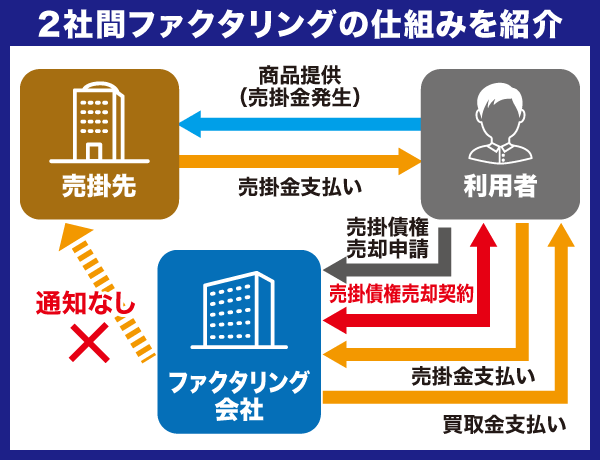

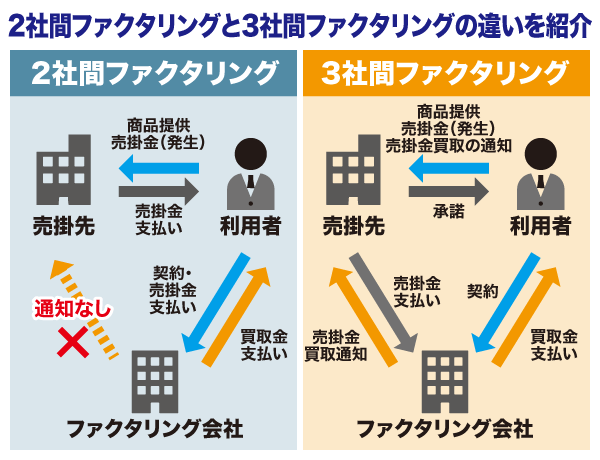

2社間ファクタリングの会社を選択するとスピーディーな資金化が可能

| 2社間ファクタリング | 3社間ファクタリング | |

| 特徴 | 利用者とファクタリング会社の契約 | 利用者とファクタリング会社と売掛先との契約 |

| 資金化までのスピード | 早い | 遅い |

| 支払い方法 | 売掛先から受け取った売掛金を利用者がファクタリング会社に支払う | 売掛先が直接ファクタリング会社に売掛金を支払う |

| 審査の調査対象 | 売掛先と利用者 | 売掛先 |

| 売掛先通知 | 無し | 有り |

| 手数料相場 | 10〜20% | 1.0〜9.0% |

2社間ファクタリングの会社を選択するとスピーディーな資金化が実現できます。

2社間ファクタリングはファクタリング利用者とファクタリング会社の間で契約を締結する仕組みです。

3社間ファクタリングのように売掛先を通さないので最短即日で資金を調達することができます。

一方で、3社間ファクタリングは利用者とファクタリング会社・売掛先との契約なので、売掛先に対する通知や譲渡承諾が必要となります。

売掛先との契約手続きに最短でも約1週間かかる可能性もあるため資金化までに時間がかかります。

2社間ファクタリングと3社間ファクタリングそれぞれに適した人は以下になります。

- 今すぐにでも資金が必要な方

- 売掛先にファクタリングの利用を知られたくない方

- 売掛先から利用の承諾を得られない方

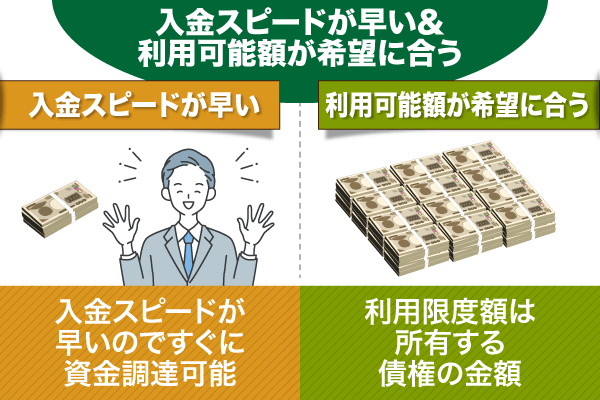

入金スピードが早く利用可能額が希望に合うところを比較して選ぶ

ファクタリングを選ぶ際は現金化の時間や利用可能額を確認しておきましょう。

ファクタリングは他の融資手段に比べると入金スピードが早いため、すぐに資金調達したい方におすすめです。

- ファクタリングは他の融資手段より入金スピードが早い

- ファクタリングによっては即日現金化が可能なサービスがある

- 3社間ファクタリングより2社間ファクタリングの方が手続きが早い傾向がある

一部のファクタリングサービスでは即日に売掛債権を現金化でき、来店なしで手続き可能です。

しかし、3社間ファクタリングは売掛先の承諾が必要であるため、2社間ファクタリングよりも手続きに時間がかかることを把握しておきましょう。

また、銀行融資では企業の規模や業況に応じて制限がありますが、ファクタリングでは高額な資金調達も可能です。

ファクタリングと銀行融資の違いについては以下になります。

| ファクタリング | 銀行融資 | |

| 特徴 | ・最短即日で審査結果がわかる ・手数料が割高 | ・比較的低金利で長時間借入可能 ・審査が厳しく融資実行まで時間を要する |

| 資金調達可能額 | 所有する債権の金額 | 会社の規模や業績などによる審査で設定される金額 |

| 資金調達までの期間 | 最短即日 | 1週間~3ヶ月 |

| 資金調達にかかる費用 | 売掛債権から手数料が差し引かれる | 信用格付によって金利が決まる |

| 審査対象 | 売掛先 | 利用者 |

| 返済期間 | 返済義務なし | 借入目的や金額に応じて異なる |

ファクタリングは、最短即日で審査結果がわかりスピーディーな資金化を実現することができます。

しかし、手数料は銀行と比較すると割高になります。

一方で、銀行融資は審査が厳しいため融資を実行してもらうのに約3週間から1ヶ月かかる傾向があります。

ファクタリングの限度額については、売掛債権の金額と同じで所有する債権の金額が利用可能な限度となります。

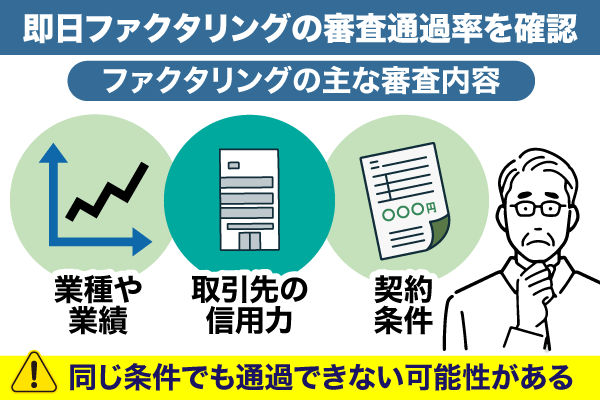

即日ファクタリングの審査通過率を確認する

ファクタリング会社を選ぶ際は審査の通過率で選ぶようにしましょう。

一般的にファクタリングは銀行融資やローン契約に比べて、審査に前向きな傾向があります。

しかし、審査が通過するかどうかはファクタリング業者の判断によります。

ファクタリングの審査基準は以下になります。

| 審査基準 | 内容 |

| 取引先の信用力 | 経営状況や財務状況を見て未回収リスクを判断する |

| 売掛金の支払日 | 支払期日までの期間が長いか短いかを確認する |

| 債権の健全さ | ファクタリング会社は法務局で登記情報を確認し二重譲渡でないか確認する |

| 売掛金の信憑性 | 利用者が提出した契約書や請求書等の書類を確認する |

| 利用者の信用力 | ファクタリング希望額と売上規模が釣り合っているか確認する |

審査で最も重視される点は「取引先の信用力」です。

取引先の経営状況や財務状況が悪化している場合、未回収リスクが高いため審査に落ちてしまう可能性が高くなります。

一方で、取引先の信用度が高い場合は手数料が低くなる傾向にあります。

審査の内容は業者によって異なりますが、通常は「取引先の信用力」「売掛金の信憑性」「債権の健全さ」などが考慮されます。

ファクタリングの審査に通過するためには以下のポイントを抑えておきましょう。

- 売掛金の支払日が近いものを選ぶ

- 売上規模に適した希望額を提示する

- 申請内容に間違いがないか確認する

- 信用度の高い売掛金を譲渡する

審査通過率が高いおすすめのファクタリング会社は以下になりますので是非参考にしてみてください。

| ファクタリング業者名 | 審査通過率 |

| ビートレーディング | 98% |

| アクセルファクター | 93% |

| ベストファクター | 92.2% |

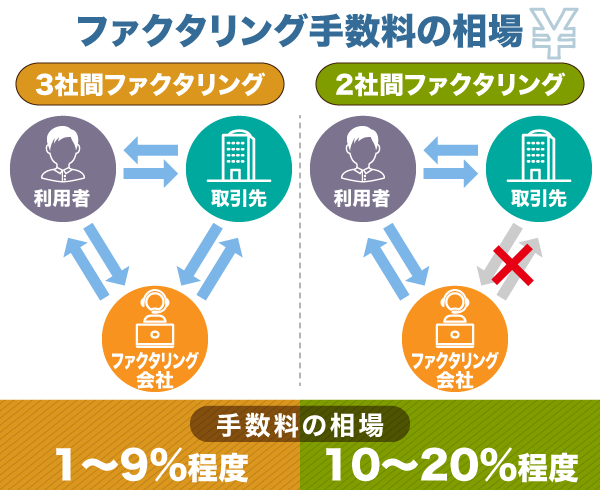

手数料の割合が比較的低いものを選ぶ

ファクタリングを利用する際は、できるだけ手数料の低いファクタリング会社を選ぶようにしましょう。

また、ファクタリングの手数料には法規制がなく上限が無いのでファクタリング会社によって大きく異なります。

ファクタリングの手数料相場は以下になります。

10%~20%

また、手数料の高い会社を利用し続けると、利益が減少しキャッシュフローが悪化する可能性があります。

手数料の額が少額でも頻繁に利用すると、大きな支出になるので注意してください。

ファクタリングを長期的に利用する予定の方は、手数料の低いファクタリング会社がおすすめです。

- 複数のファクタリング会社を比較

- オンラインファクタリングを利用

- 未回収リスクが低い売掛債権を利用

各ファクタリング会社の手数料や審査基準は異なるため、複数の見積りを比較するようにしましょう。

複数の見積もりがあると、同じ売掛債権であっても安い手数料の会社を見つけることができます。

また、支払期日が短い債権や信頼性の高い取引先を持つことで、ファクタリング会社の未回収リスクが低くなり、手数料も削減できます。

さらに、オンラインファクタリングはファクタリング会社スタッフの事務手数料がかからないので、比較的手数料が安いです。

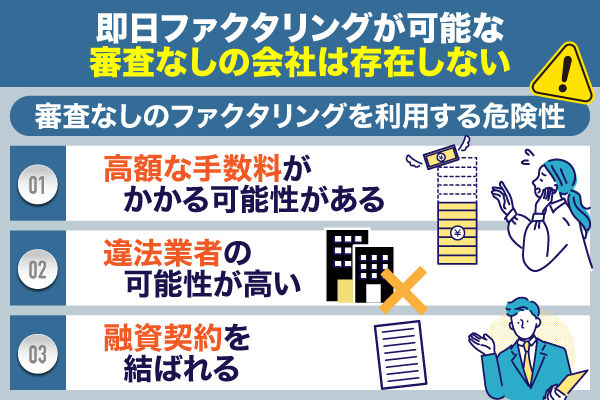

即日ファクタリングが可能な審査なしの会社は存在しない

ファクタリング会社は基本的に審査なしで取引を行うことはありません。

審査を必須としている主な理由は以下になります。

- 売掛金を回収できるか判断するため

- 適切な売買手数料を設定するため

- 詐欺に遭うリスクを回避するため

ファクタリング会社は審査を実施することで、売掛先の倒産リスク等を確認し売掛債権を買い取るか判断します。

未回収リスクが高い売掛債権を買い取り売掛先が倒産してしまうと、その損害をファクタリング会社が被ります。

そのため、売掛先や利用者の信用・売掛債権の健全性等を審査することで、売掛金を回収できるか確認する必要性があります。

さらに、未回収リスクが高く信用力が低い売掛先である場合売買手数料は高く設定されます。

適切な手数料を設定するためにも審査が必要です。

また、審査なしのファクタリング会社は以下のようなリスクがあり悪質である可能性が高いです。

審査なしのファクタリング会社は、相場よりも高額である法外な手数料を求められるリスクがあります。

審査なしの場合、売掛先の信用度を図ることができないので最大限のリスクを想定した高額な手数料が設定される可能性があります。

あらかじめ、手数料のしくみを知り上限を確認することで高額請求を避けることができます。

売掛債権(債権の額面) ー 手数料

=実際に受け取れる資金

例)売掛債権が100万円の場合

売掛債権100万円 ー 手数料10%

=90万円

ファクタリングの手数料とはファクタリング会社の収入であり、万が一未回収となった場合のリスクの補填です。

ファクタリングの手数料は売掛債権に対して所定の割合分で発生するものです。

例として100万円の売掛債権の場合手数料が10%であった場合であれば利用者が受け取れる資金は90万円となります。

ファクタリングの手数料の上限が低ければそれだけ支払う手数料が少なく済むため高額請求を避けることができます。

ファクタリングを選ぶ際は手数料を一つの判断基準として検討しましょう。

すぐにでも資金調達が必要だからといって怪しいファクタリングに手を出すことは避けましょう。

審査なしのファクタリング会社はありませんが、最短即日ファクタリングが可能な会社と審査通過率は以下になりますので是非参考にしてください。

審査時間が短く入金スピードが早いファクタリングであれば安心して素早く現金を受け取れるためおすすめです。

参照:違法な貸付(ファクタリング等)や悪質な金融業者にご注意ください!

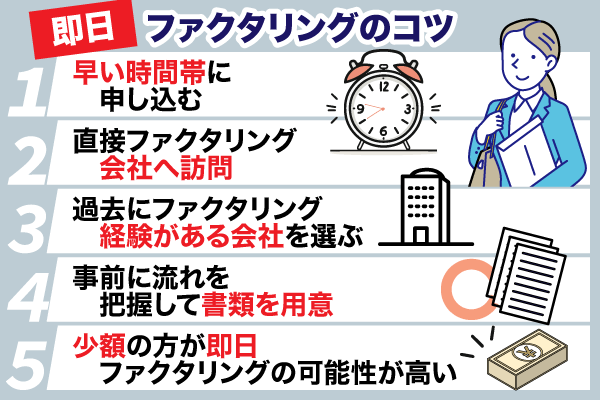

即日ファクタリングのコツは早い時間帯に直接ファクタリング会社へ訪問する事

ここでは即日ファクタリングのコツについて詳しく紹介していきます。

- 早い時間帯に申込む

- 直接ファクタリング会社へ訪問する

- 過去にファクタリング経験がある会社を選ぶ

- 事前に流れを把握して書類を用意しておく

- 少額の金額を希望額にする

即日ファクタリングは、早い時間帯に直接ファクタリング会社へ訪問することがおすすめです。

以下で詳しく説明しておりますので是非参考にしてください。

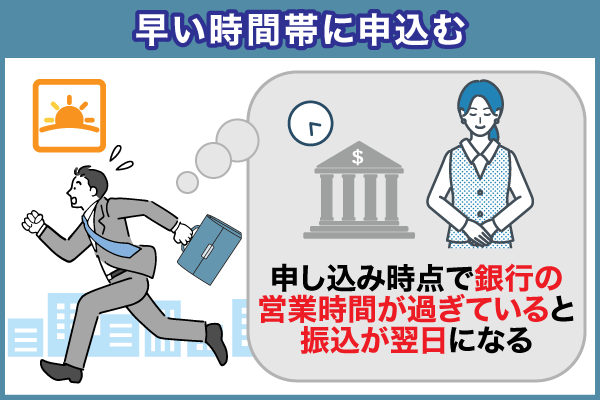

早い時間帯に申込む

即日ファクタリングは午前中など早い時間帯に申込むのがおすすめです。

ファクタリングの資金調達までの流れは申込みから契約までの手続き完了後、買取資金を振り込みます。

ファクタリング会社が即日入金できたとしても、土日祝日は金融機関が営業していないので即日資金調達することが難しい可能性があります。

そのため午前中などの早い時間帯に申込むことで、営業時間内に審査・入金が完了する可能性が高いです。

スムーズに手続きするためにも事前に、前日の夕方や夜に申し込みを済ませ翌朝にファクタリング手続きが完了するよう段取りを立てるのもおすすめです。

- 事前に必要書類を用意しておく

- 提出書類に不備がないよう入念に確認する

提出書類に不備や不足があった場合、一旦家に帰り修正する必要があるため必ず間違いがないか確認しておきましょう。

各ファクタリング会社の営業時間については以下を参考にしてください。

| ファクタリング業者名 | 営業時間 |

| ビートレーディング | 9:30~18:00 |

| QuQuMo | 9:00~19:00 |

| 日本中小企業サポート機構 | 9:30~19:00 |

| アクセルファクター | 9:30~19:00 |

| トップ・マネジメント | 9:00~19:00 |

| ベストファクター | 10:00~19:00 |

| OLTAクラウドファクタリング | 9:30~19:00 |

| ペイトナーファクタリング | 10:00~19:00 |

| 事業資金エージェント | 9:00~19:00 |

| えんナビ | 24時間 |

| MSFJ | 10:00~20:00 |

| イージーファクター | 9:00~20:00 |

| フリーナンス | 24時間 |

| テラス | 8:00~20:00 |

| ネクストワン | 9:00~19:00 |

| ファクタリングのTRY | 9:00~18:00 |

| ラボル | 24時間 |

| GMO BtoB | 9:00~18:00 |

| Pay Today | 10:00~17:00 |

| マネーフォワードアーリーペイメント | 10:00~18:00 |

| 三共サービス | 9:30~19:00 |

| 三菱UFJファクター | 9:00~17:00 |

| ウィット | 9:00~18:00 |

| 入金QUICK | 10:00~17:00 |

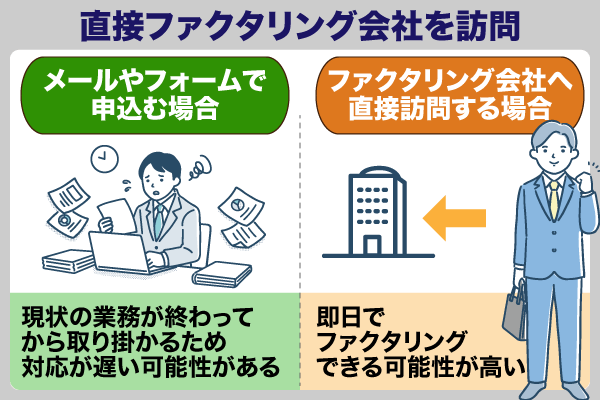

直接ファクタリング会社へ訪問すると対応が早い

即日ファクタリングを実現するなら、直接ファクタリング会社に申し込みに行くのがおすすめです。

直接ファクタリング会社へ訪問すると、スタッフの業務を一旦中断して対応してくれるので即日資金調達できる可能性が高いです。

メールやFAXでファクタリング申し込みをする場合、現状の業務に段取りをつけてから手続きを始めるため時間がかかる傾向にあります。

また、混み合っている場合対応が遅くなってしまうケースもあります。

なお、現在オンラインファクタリングが普及してきているためオンライン対応のみの会社も存在します。

直接訪問するファクタリング会社が、対面対応をしてるのかしっかり確認しておきましょう。

対面ファクタリングとオンラインファクタリングの主な流れは以下になりますので、是非参考にしてみてください。

- お申し込み

- 売掛先に承諾を得る(3社間ファクタリング)

- 必要書類の提出

- 面談・契約

- 集金業務委託契約(2社間ファクタリング)

- 債権譲渡登記(2社間ファクタリング)

- 代金の振込

- 債権の回収(2社間ファクタリング)

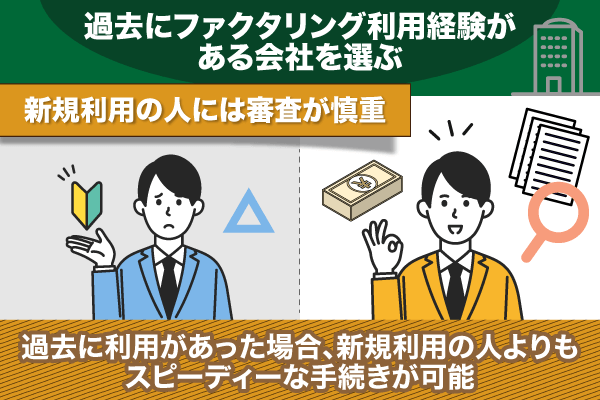

過去にファクタリング経験がある会社を選ぶと手続きがスピーディー

過去にファクタリングを経験した会社は手続きがスピーディーです。

- 審査通過率が高くなる

- 信頼度が高い

- 手続きがスムーズ

ファクタリング会社は新規の利用者に対して慎重に審査を実施するのが一般的です。

慎重に審査を実施するため時間がかかってしまい即日ファクタリングができない可能性があります。

過去に利用経験のある売掛金を選ぶと、ファクタリング会社はその売掛先についての情報を把握しているので審査のスピードも早いです。

利用実績がある場合、一から情報入手する必要がなく信頼度も高くなるため審査に通過しやすい傾向があります。

手続きをスムーズに進め即日ファクタリングしたい方は過去に経験があるファクタリング会社を選びましょう。

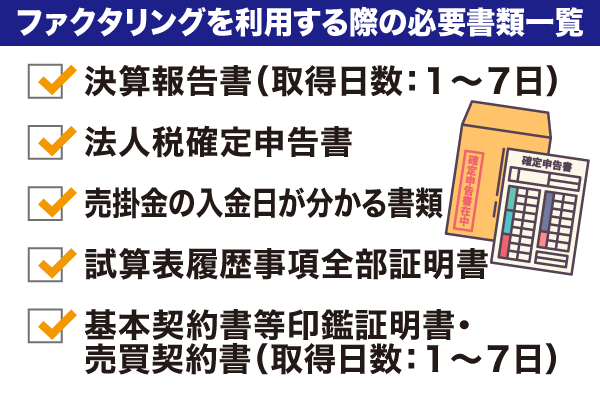

事前に流れを把握して書類を用意しておくこと

ファクタリングを利用する際は事前に流れを把握し必要書類を準備することでスムーズな資金調達が可能です。

ファクタリングの流れについては以下にて紹介いたします。

- 顧客に商品やサービスを提供し売掛金を発生させる

- ファクタリングサービスに申し込む

- ファクタリングの審査を受けて承認をもらう

- ファクタリング会社から一部の売掛金を受け取る

- ファクタリング会社が売掛金の回収を行う

- 売掛金の回収後、手数料を差し引いた残りの売掛金を受け取る

ファクタリングを利用する際はまず商品やサービスを顧客に提供し売掛金を発生させる必要があります。

次に、ファクタリング会社にサービスの申込をします。

ファクタリング会社によっては最短2時間で審査が完了し、承認後に即日で売掛金の一部を受け取ることができます。

ただし、ファクタリングでは即日で現金を受け取れる代わりに手数料が発生し本来得られるはずの売掛金より少なくなる場合があります。

複数あるファクタリングサービスを選ぶ際は手数料が少なく審査通過率が高いサービスを検討しましょう。

また、ファクタリングを利用する際は必要書類などすぐに提示できるようにしておくようにしましょう。

一般的に必要書類は以下の通りです。

また、書類に不備などがあると即日ファクタリングできない可能性があるため以下の点を確認しておきましょう。

- 本人確認書類の有効期限

- 所得を示す照明書類が最新か

- 申し込みフォームの必要事項が入力されているか

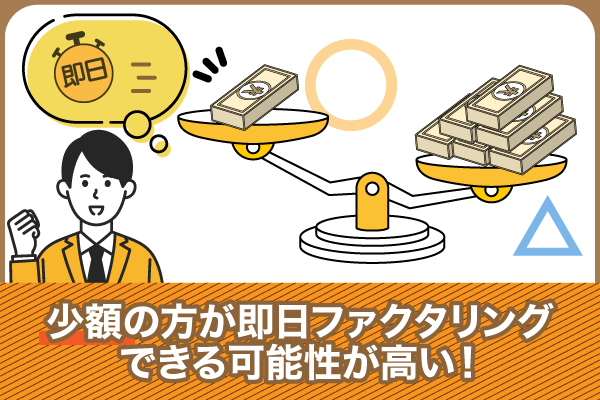

少額の金額の方が即日ファクタリングできる可能性が高い

少額の金額の場合、即日ファクタリングできる可能性が高いです。

- 資金操りの柔軟性が高い

- 銀行融資より審査通過しやすい

- 負担が少ない

- 銀行融資よりも利用しやすい

少額のファクタリングは、必要な金額を必要なタイミングで資金調達できる柔軟性に優れています。

また、銀行融資の場合だと少額融資は採算が悪いため少額であるほど断られる可能性が高いです。

ファクタリングの場合、少額ファクタリングにも積極的に対応してくれます。

少額ファクタリングは、ファクタリング会社が得られる手数料も比例して少額になります。

そのため、採算を確保するためにできるだけスピーディーに対応してくれるため即日資金化を実現できる可能性が高いです。

なかには金額を問わずファクタリングできる会社も存在します。

しかし、少額ファクタリングを利用する際には以下の点に注意しましょう。

- 少額の売掛金は手数料が高くなる

- 債権譲渡登記があると別途費用がかかる

- あまりにも少額すぎると買取を断られる

少額であろうと取引にかかる手間が変わらず、利益が少ないことから手数料で採算を取るファクタリング会社も存在します。

また、債権譲渡登記がある場合別途、手数料とは別で費用がかかります。

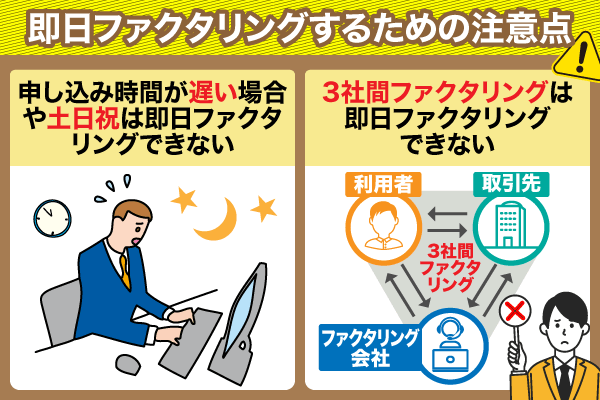

即日ファクタリングするための注意点まとめ

ここでは即日ファクタリングをするための注意点をご紹介します。

- 申し込みの時間や曜日によっては即日ファクタリングできない

- 3社間ファクタリングは即日ファクタリングできない

- 債権譲渡登記が必須なファクタリングは即日入金できない

即日ファクタリングがご希望の方は上記の注意点を抑えた上で利用することがおすすめです。

ファクタリングに関して注意点は大きく分けて買取型と保証型の2つに分かれますが、買取型には債権譲渡登記が必須かどうかなど契約書内容に関する注意が必要です。

保証型には現金化できるまでに時間がかかるという注意点です。

申し込みの時間や曜日によっては翌営業日以降の申し込みになる場合があるため、即日ファクタリングが希望の方は注意が必要です。

申し込みの時間が遅かったり土日祝の場合は即日ファクタリングできない

申し込みの時間や曜日によっては即日ファクタリングできない場合があります。

- 申し込みの時間が遅い

- 土日祝の申し込み

申し込み時間が遅かったら審査や契約などの手続きが全てその日で完了しても、振り込みは翌営業日となることがあるからです

ファクタリングの仕組みとしてファクタリング会社に申し込み、必要書類を提出し、審査を実施し、契約を結び、それでようやく資金を調達できます。

即日入金ができる場合は電話やインターネットで受付対応しているのが多くのファクタリング会社です。

しかし、電話やインターネットの受付は翌日以降になる可能性があります。

そのため、午前中の早い時間に申し込んだ方が即日ファクタリングがしやすくなります。

また土日祝の申し込みも即日ファクタリングができない場合が多々あります。

多くファクタリング会社は土日祝を営業していないからです。

土日祝に申し込むと申込内容の確認は翌営業日になるため、ファクタリング手続きも翌営業日以降になる仕組みです。

中には土日祝も営業しているファクタリング会社もあるため、各ファクタリング会社ごとで営業日を確認しておくことがおすすめです。

以下土日祝も営業しているファクタリング会社ですので是非参考にしてください。

| 特徴 | 審査通過率 | 入金速度 | |

|---|---|---|---|

| えんなび | 24時間365日対応可能 | 非公開 | 最短60分 |

| ラボル | 安い金額でもファクタリング利用可能 | 非公開 | 最短1日 |

| ファクタリングベスト | 審査通過率が高い | 90% | 最短3時間 |

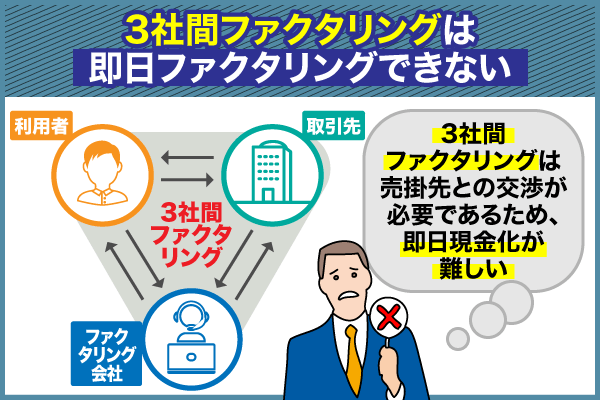

3社間ファクタリングは即日ファクタリングできない

即日ファクタリングをしたい方は3社間ファクタリングを避けるようにしましょう。

ファクタリングには「2社間ファクタリング」と「3社間ファクタリング」という2つの契約方法がありますが、3社間ファクタリングは即日ファクタリングできないためです。

3社間ファクタリングには審査通過率が向上するメリットがありますが、売掛先の対応次第では即日での売掛債権の現金化ができる可能性がほとんど期待できないからです。

- ファクタリング利用を依頼する

- 審査が行われる

- ファクタリング会社と契約する

- 債権譲渡通知・承諾

- 売掛先とファクタリング会社の契約する

- 入金・回収が行われる

支払い変更先の確認・売掛金に関する資料提供・債権譲渡承諾書の記入等を経て郵送され承諾書が届いた後に3社kんファクタリングの契約が締結されます。

そのため、即日でのファクタリングが厳しくなるということです。

また、入金に関してもファクタリング会社から依頼企業へ売掛金が振り込まれるためその分2社間よりも入金が遅くなります。

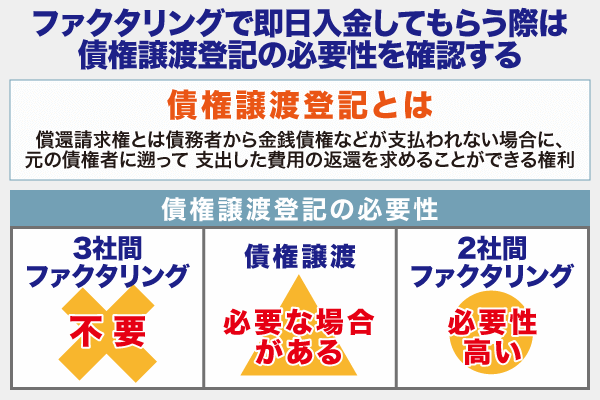

債権譲渡登記が必須なファクタリングは即日入金できない

ファクタリングを選ぶ際は償還請求権のないサービスや債権譲渡登記が必要か確認しましょう。

債権譲渡登記が必須なファクタリングは即日入金できないためです。

債権譲渡登記とは債権の譲渡に際して譲渡を登記することで債権者以外の第三者に対抗するための手続きのことです。

ファクタリングにおいて債権譲渡登記のメリットは二重譲渡を防ぐことと法的根拠として利用できることがあります。

- 二重譲渡を防ぐことができる

- 法的根拠として利用できる

債権譲渡登記を行うことで公的に譲渡された事実を証明できます。

それにより「二重譲渡」を防ぐことが可能となります。

二重譲渡とは主に不動産業界でよく用いられる言葉で同一物を複数のものに譲渡することを言います。

ファクタリングが普及してからファクタリング業界でも用いられるようになりました。

- 二重譲渡とは売主が1つの資産を複数の買主に別々に譲渡すること

- ファクタリングでは売掛債権が二重譲渡の対象となる

- ファクタリング会社では二重譲渡被害を避けるため審査に時間がかかる

特に2社間ファクタリングでは債権譲渡したことを売掛先に通知しないため同じ債権が二重譲渡される可能性があります。

この二重譲渡を避けるためにも債権譲渡登記を必須としているファクタリング会社があります。

登記すると手続きに時間がかかり即日での入金ができなくなる場合があります。

即日入金を希望する際は登記不要なファクタリングを選ぶか申込の際に相談などをして登記したくない旨を伝えましょう。

参照:債権譲渡登記制度|法務省

参照:債権譲渡登記制度について

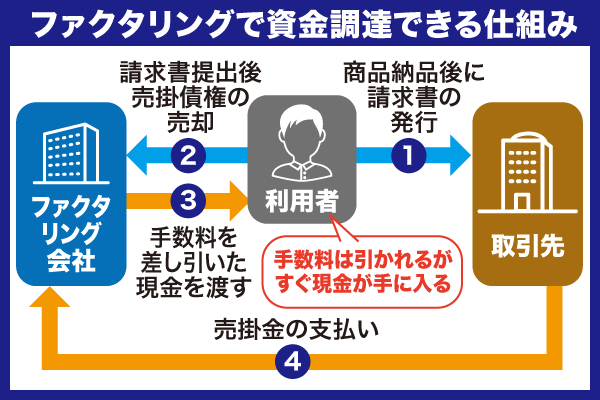

ファクタリングとは売掛先の支払いを待たずに現金を受け取れるサービスのこと

ファクタリングとは企業が売掛先の支払いを待たずに売掛金を現金化する資金調達のためのサービスです。

通常であれば企業は商品やサービスを提供した後に顧客から支払いを受け取ります。

- 企業が顧客にサービスや商品を提供する

- ファクタリング会社に売掛金を売却し、現金を受け取る

- ファクタリング会社が売掛金の回収を行い一部を手数料として差し引いて残りを企業に支払う

ファクタリングを利用することで、企業は売掛金を早期に現金化することが可能です。

また、ファクタリングを行うことで企業は顧客の支払い遅延や債務不履行のリスクを軽減できます。

ただし、近年ファクタリングを装った高金利の貸付を行う業者の存在が確認されております。

ファクタリングとして行われる取引であっても、経済的に貸付と同様の機能を有している場合は貸金業に該当する恐れがあるため注意が必要です。

ファクタリングは最短2時間から即日入金可能だから資金調達に活用できる

ファクタリングは最短2時間で審査が完了し即日の資金調達が可能なサービスがあります。

ファクタリングが最短2時間から即日入金可能となる要因にはいくつかあります。

以下にてファクタリングの早さの要因を紹介いたします。

- 申込手続きの早さ

- 審査と承認の時間の早さ

- 資金の支払いの早さ

- 売掛金の回収の早さ

ファクタリングの早さは、申し込みから資金の支払い、そして最終的な回収までの各段階におけるの効率性によって決まります。

ファクタリングは、企業が資金を短期間で必要とする場合や、売掛金の回収リスクを軽減したい場合に特に有用です。

しかし、手数料や利率などの費用が発生するため、企業は事前に考慮する必要があります。

また、ファクタリングの早さは各企業の事情やファクタリング会社のサービスの内容によって異なります。

企業がファクタリングを利用する際は、複数のファクタリング会社の特徴を比較し自社のニーズに合ったものを選びましょ

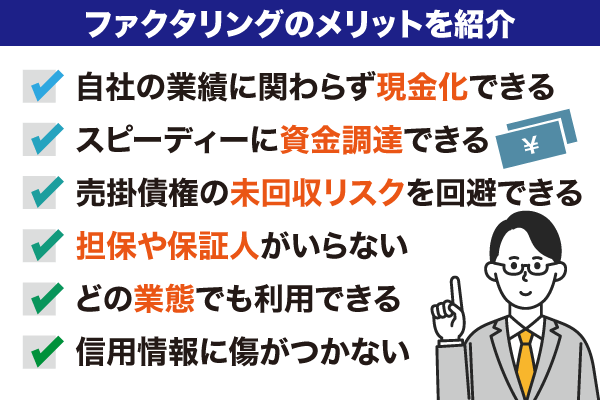

即日ファクタリングのメリットは即日資金調達が可能な会社があること

ファクタリングのメリットは以下のとおりです。

- 自社の業績に関わらず現金化できる

- スピーディーに資金調達できる

- 売掛債権の未回収リスクを回避できる

- 担保や保証人がいらない

- どの業態でも利用できる

- 信用情報に傷がつかない

ファクタリングは法人や個人事業主・フリーランスに関わらず、多くの方に利用されています。

ファクタリング利用を検討されている方はファクタリングのメリットを理解して資金調達に役立ててください。

ファクタリングのメリットについて詳しく見ていきましょう。

自社の業績に関わらずスピーディーに利用できる

ファクタリングは自社の業績に関わらずスピーディーに現金化できることがメリットです。

一般的な資金調達の方法としては銀行からの借入やビジネスローンが挙げられます。

- 金融機関から融資を受ける

- 投資家から出資を受ける

- 不動産を売却する

- 商標権を売却する

- 補助金や助成金を活用する

- クラウドファンディングを活用する

銀行やビジネスローンの場合には自社で借入金を返済する必要があるため、業績から可否を判断されます。

そのため、業績が悪化している際は資金調達は難しく、審査に通らないことがあります。

一方、ファクタリングはファクタリング会社が取引先から売掛金を回収するため、自社の業績は関係なく現金化可能です。

それゆえ、自社の業績が悪化し資金繰りに困っていても取引先の業績が安定していれば、資金調達できます。

参照:一般社団法人 全国銀行協会|Q. 起業したいのですが、資金調達はどうすれば?

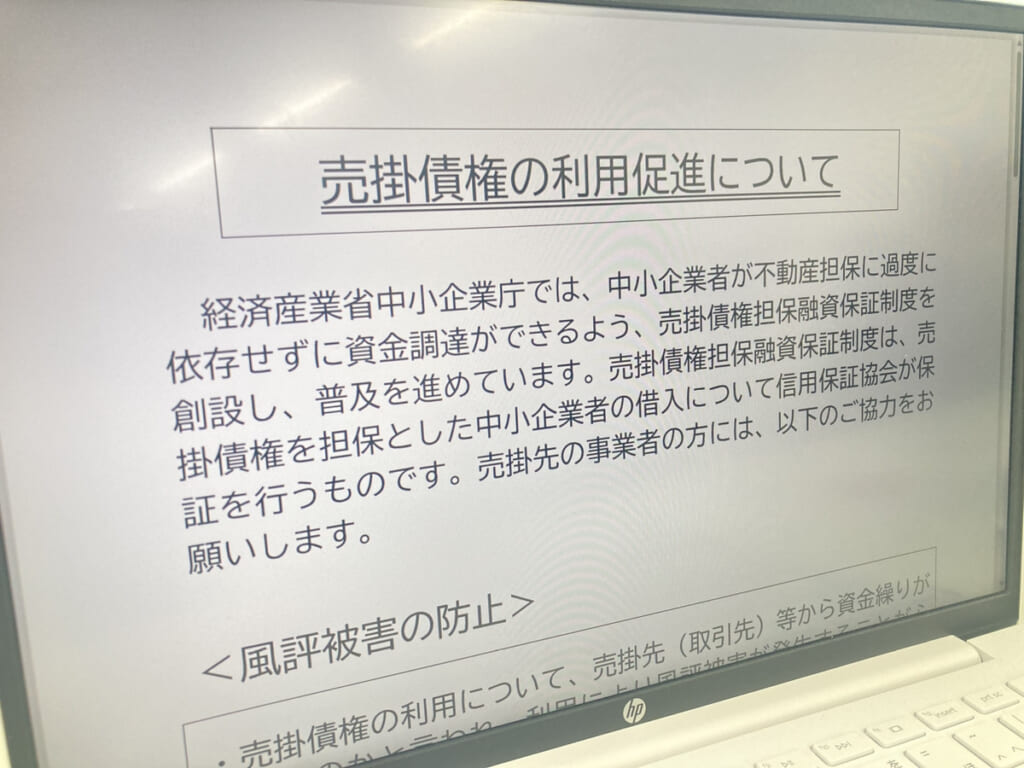

売掛債権の未回収リスクを回避できる

ファクタリングは売掛債権の未回収リスクを回避できるのがメリットです。

売掛債権が現金になるのは通常1〜2ヶ月後です。

しかし、現金になる前に取引先が倒産してしまったら、売掛債権は未回収となり多額の損失を受けてしまいます。

ファクタリングを利用することでファクタリング会社が売掛債権の回収を行うため、売掛債権の未回収を防げます。

そのため、ファクタリングの審査ではファクタリング会社が売掛債権を回収できるかが重要です。

万が一、ファクタリング後に取引先が倒産して売掛債権が未回収になっても弁済義務は生じません。

ファクタリングには返済請求権がないため、サービス利用者は安心してファクタリングを利用できます。

スタートアップ企業でも取引先の信用があれば、売掛債権の未回収リスクを回避しつつ資金調達できるでしょう。

ファクタリングサービスの利用には担保や保証人がいらない

ファクタリングは担保や保証人なしで利用できます。

銀行からの借入やビジネスローンを利用する場合には必ず担保や保証人が必要です。

しかし、担保や保証人を準備するには時間がかかり、ハードルを高く感じてしまう方も多いかもしれません。

特に保証人が必要なケースでは相手に説明をする時間や断られる可能性もあるため、より難しく感じるでしょう。

担保や保証人が不要なことでファクタリングを利用するハードルが下がり、多くの方が利用できます。

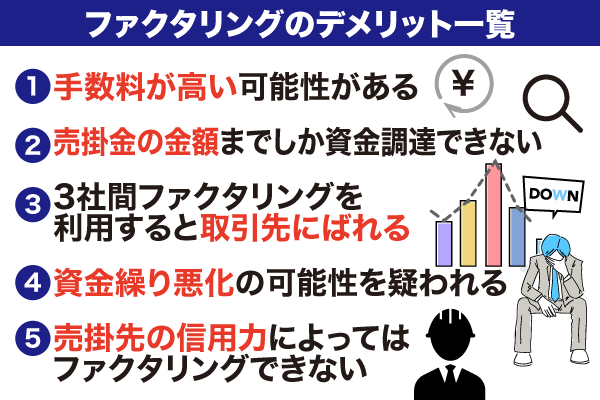

即日ファクタリングのデメリットは取引先にばれる可能性があること

ファクタリングのデメリットは以下のとおりです。

- 手数料が高い可能性がある

- 売掛金の金額までしか資金調達できない

- 3社間ファクタリングを利用すると取引先にばれる

- 資金繰り悪化の可能性を疑われる

- 売掛先の信用力によってはファクタリングできない

ファクタリングを利用する際に後悔しないようメリットだけで判断せず、デメリットも理解して利用するようにしましょう。

ファクタリングのデメリットについて、詳しく見ていきましょう。

売掛金の金額までしか資金調達できない

ファクタリングは売掛金の金額までしか資金調達できません。

ファクタリング会社によって利用限度の下限・上限どちらも制限がある会社も存在します。

そのため、事業拡大や設備投資などの多額の資金調達を目的としたケースでは、ファクタリングは不向きです。

しかし、限度額が上限無制限のファクタリング会社もあります。

売掛金が多ければ多額のファクタリングも可能であり、事業拡大や設備投資の資金調達を目的に利用できるでしょう。

一方で売掛金が少ない場合には事業の安定化を目的としたファクタリングがおすすめです。

目的に合わせて利用金額は異なるので、限度額の確認は事前にしておきましょう。

3社間ファクタリングを利用すると取引先にばれる

3社間ファクタリングを利用すると取引先にばれる可能性があります。

ファクタリングの契約には2社間と3社間の2種類があります。

3社間ファクタリングを利用する場合は「サービス利用者」「ファクタリング会社」「売掛先」の3社で契約を締結するためです。

一方、2社間ファクタリングの場合は「サービス利用者」「ファクタリング会社」の2社で契約を締結するため、取引先にはばれません。

取引先にファクタリング利用を知られたくない場合は、2社間ファクタリングを利用するようにしましょう。

しかし、3社間ファクタリングはファクタリング会社が直接売掛先を確認できるため、審査に通過しやすく、手数料も低い傾向です。

ファクタリングがばれても問題ない場合や手数料を低く抑えたい場合は、3社間ファクタリングも検討してみてください。

資金繰り悪化の可能性を疑われる

3社間ファクタリング契約の場合は取引先に通知されます。

その結果、取引先から資金繰りの悪化を疑われる可能性があります。

実際の目的が資金繰りの悪化でなくても、取引先によっては今後の取引を見送られるかもしれません。

上記のリスクを避けるためにも3社間ファクタリングを利用する場合は、新規の取引先を避け、信頼のおける取引先に設定しておく必要があります。

また、2社間ファクタリング契約を利用すると、取引先に知られることなくファクタリングを利用できます。

ファクタリング利用の際は取引先に資金繰りの悪化を疑われるリスクを踏まえて契約するようにしましょう。

売掛先の信用力によってはファクタリングできない

ファクタリングは売掛先の信用力によって、審査が通らない可能性があります。

しかし、売掛先の信用があれば、個人事業主やフリーランスでも資金調達できるのがメリットです。

複数の企業と取引をしている場合には、より信用力が高い売掛先をファクタリングに選びましょう。

普段から仕事する際もなるべく信用の高い企業との取引を優先するなど、取引先の選択も重要です。

売掛先の信用力に不安がある方はファクタリング会社を選ぶ際、審査通過率に着目して選ぶ ようにしましょう。

即日ファクタリングでよくある質問

ここでは、即日ファクタリングを利用したい人によくある質問を解説します。

ファクタリングを初めて利用する人に多い質問は以下のとおりです。

| よくある質問 | 回答 |

| 24時間即時入金できる即日ファクタリング会社はありますか? | ある |

| ファクタリングの審査時間は何日ですか? | 即日~1週間ほど |

| ファクタリングで資金化できる日はいつですか? | 即日~1週間ほど |

| 通帳なしで即日ファクタリングはできますか? | 不可能ではないが難しい |

| 個人事業主でもファクタリングを利用できますか? | できる |

| ファクタリングと銀行融資の違いは何ですか? | 融資かどうかの違い |

| 即日ファクタリングは事業形態に関係なく利用できますか? | できない可能性もある |

| 起業したばかりでもファクタリングの利用は可能ですか? | 可能 |

| 休日や夜間に即日入金してもらうにはどうしたらいいですか? | 土日祝対応可能な会社を選ぶ |

| 給与ファクタリングはファクタリングに該当しますか? | 該当しない |

| ファクタリングの支払いが遅れると取り立てはありますか? | 売掛金が支払われている場合はある |

| ファクタリングがやばいと言われる理由は何ですか? | ファクタリングを装った悪徳業者があるため |

| 審査が甘いファクタリングはありますか? | ない |

ファクタリングはまだまだ知名度が低いサービスです。

個人事業主や企業が資金調達するうえで理解しておくべき内容について解説するので、ぜひ参考にしてください。

24時間即時入金できる即日ファクタリング会社はありますか?

結論24時間即時入金できる即日ファクタリング会社はあります。

| 審査通過率 | 入金速度 | 手数料 | 買取可能額 | |

|---|---|---|---|---|

| ラボル | 非公開 | 最短60分 | 10% | 1万円以上 |

上記のように中には24時間即時入金できる会社はありますが、基本的には少ないです。

もし審査通過率やその他サービスなども比較したい方は多くのファクタリング会社を比較することがおすすめです。

- 即時入金によって至急の資金需要に対応できる

- 条件の良いファクタリング会社を比較できる

24時間即時入金は上記のようなメリットがあり、至急の資金需要に対応できたり条件の良いファクタリング会社を比較できるメリットがあります。

今すぐお金を工面しなければならない場合に役立つ特徴と言えます。

ファクタリングの審査時間は何日ですか?

ファクタリングの審査時間は会社によると即日で済む場合もあれば、1週間以上かかる場合もあります。

そのため、審査時間が気になる方は即日で済む会社を選ぶことがおすすめです。

| ファクタリングの種類 | 審査時間 |

|---|---|

| 2社間ファクタリング | 即日〜3日 |

| 3社間ファクタリング | 1週間 |

また、2社間ファクタリングと3社間ファクタリングでも審査時間が変わります。

審査時間を短くしたい方は2社間ファクタリングを選ぶようにしましょう。

ファクタリングで資金化できる日はいつですか?

ファクタリングでは入金までの日数は最短即日で長くても1週間ほどです。

基本的に審査が通過した後に契約が完了した日に入金される仕組みだからです。

そのため、早く資金化したい方は即日ファクタリングが可能な会社を選ぶことがおすすめです。

- 申し込みを午前中に行う

- 2社間ファクタリングを選ぶ

- 審査が柔軟な会社を選ぶ

逆に審査が長い会社を選ぶもしくは土日祝などに申し込むと資金化もその分遅くなります。

3社間ファクタリングでは最長1週間かかる場合もありますので注意が必要です。

通帳なしで即日ファクタリングはできますか?

結論、通帳なしのファクタリングは不可能ではないですが難しいです。

通帳がないと、ファクタリングの審査で享受できるメリットがなくなります。

そのため、消費者金融など他の信金調達と変わらなくなるためです。

ファクタリングにも審査があるため、その際に通帳が必要です。

- 売掛先に確かな信用力があるか判断できる

- 売掛先との取引が行えているか判断できる

また、通帳なしでファクタリングをすると以下のようなデメリットがあります。

特に即日でファクタリングをしたい、審査に通したい方は通帳必須です。

- 審査が長引く場合がある

- 提出書類が増える可能性がある

ファクタリングで実際に利用する際に損しないために基本的には通帳が必要だという点を抑えておきましょう。

個人事業主でもファクタリングを利用できますか?

個人事業主でも売掛金があればファクタリングを利用できます。

ファクタリングは売掛金の支払い期日より前に資金化できるというメリットがあります。

すぐに現金化したい方は即日対応可能なサービスを選びましょう。

また、オンライン完結型であれば、足を運ぶ手間が省けます。

さらに、2社間ファクタリングを利用すると売掛先にバレることなく利用できます。

しかし、売掛先が個人や個人事業主の場合は売掛金の買取対応がなく、資金化できない点に注意してください。

個人事業主は法人と比べると社会的信用が低く資金回収が難しいと判断されます。

そのため「個人事業主でも利用可能」と表示しているファクタリング会社を利用しましょう。

ファクタリングと銀行融資の違いは何ですか?

ファクタリングは売掛債権の売買であり、銀行融資は金融機関から資金を借りることです。

ファクタリングはファクタリング会社を通じて資金を調達する制度です。

一方、銀行融資は銀行や日本政策金融公庫などの金融機関から資金を調達します。

ファクタリングの方が必要書類も少なく、融資より手続きにかかる労力は少なくなっています。

ファクタリングと融資の違いを以下の表にまとめたので、ぜひ参考にしてください。

| ファクタリング | 融 資 | |

|---|---|---|

| 手数料 | 2社間:8%~18%3社間:2%~9% | 1%~15% (一般的な相場) |

| 調達できる資金 | 売掛金の金額まで | 数十万円~数億円 (会社の規模による) |

| 審査対象 | 売掛先 | 自社 (申込企業) |

| 売掛先(取引先)への通知 | 2社間:通知なし3社間:通知あり | なし |

| 支払い方法 | 一括のみ | 分割払い可 |

| 返済期間 | 2社間:売掛金回収後、当日中に支払い | 1ヵ月~10年程度 |

| 負債の有無 | ならない(信用状況に影響しない) | なる (財務指標が悪くなる) |

| 不払い時の責任者 | ファクタリング社 | 保証人 (担保) |

即日ファクタリングは事業形態に関係なく利用できますか?

個人事業主や法人など事業形態によって、即日ファクタリングできない場合があります。

売掛先が個人事業主の場合は法人より債権回収のリスクが高いためです。

2社間ファクタリングは審査スピードが早く、即日資金化の可能なことが特徴です。

しかし、売掛先が個人事業主やフリーランスの場合は債権回収のリスクが高いため、即日ファクタリングが利用できない可能性があります。

一方、3社ファクタリングは売掛先が個人事業主でも利用可能な会社も多くなっています。

ただし、3社ファクタリングは即日入金に対応している会社はほとんどありません。

また、個人事業主は売掛金の額が少ないため、利用できるファクタリング会社が限られています。

そのため、事業形態に関係なく即日ファクタリングができるわけではありません。

起業したばかりでもファクタリングの利用は可能ですか?

起業したばかりでもファクタリングを利用できます。

融資と違い、ファクタリングは売掛債権の会社を調査するからです。

起業したばかりの事業者は信用が低く銀行融資は難しいため、資金繰りに苦労することも多いでしょう。

そのため、期日前の売掛債権を買い取るサービスのファクタリングがおすすめです。

ファクタリングは「負債にならない」「保証人や担保がいらない」「信用情報機関に記録が残らない」「売掛先の倒産リスクに備えられる」などのメリットが挙げられます。

起業したばかりの個人事業主や中小企業でも契約できるファクタリング会社はあるため、資金繰りに苦戦している方はぜひ検討してみてください。

休日や夜間に即日入金してもらうにはどうしたらいいですか?

ほとんどのファクタリング会社は土日祝日や平日の夜間などは営業を行っていません。

なお、一部のファクタリング会社では土日や祝日でも対応してくれるところがあります。

個人事業主向けや小規模事業者向けの「ラボル」や24時間365日対応可能な「えんナビ」であれば土日でも都合の良いタイミングで審査可能です。

紹介したファクタリング会社以外にも土日、祝日対応可能なファクタリングは存在します。

ご自身のタイムスケジュールに合ったファクタリング会社を探しましょう。

給与ファクタリングはファクタリングに該当しますか?

ファクタリングの支払いが遅れると取り立てはありますか?

売掛金が自社に支払われているにもかかわらず、ファクタリング会社への支払いをしない場合は取り立てを受ける可能性があります。

ファクタリング会社への不払いが違法行為として、業務上横領罪などで起訴される可能性があるので注意しましょう。

一方、支払期日になっても取引先が売掛金を支払わない場合は、取り立てを受けることはありません。

売掛金の回収責任がファクタリング会社に移るためです。

自社の支払いの遅れや原因がない場合は、ファクタリングの支払いが遅れても自社に取り立てはないので、安心してください。

ファクタリングがやばいと言われる理由は何ですか?

ファクタリングがやばいと言われる理由としてファクタリングを装った悪徳業者が急増していることが挙げられます。

相場よりもかけ離れた手数料を提示するファクタリング会社は、ヤミ金融業者の可能性もあります。

ファクタリングを装った違法な貸付を行う業者は貸金業の登録がされていないヤミ金融のため注意が必要です。

母体となる運営会社や規模・株主・口コミをリサーチしてファクタリング会社が問題ないかを調べるようにしましょう。

審査が甘いファクタリングはありますか?

審査が甘いファクタリングはありません。

ファクタリング会社が売掛先の倒産リスクを背負うため、審査は必要です。

審査を受ける際は売掛先や提出書類が必要であると把握しておきましょう。

審査なしのファクタリングサービスである場合は悪徳業者の可能性が高く、資金回収の方法が違法行為にあたることもあります。

怪しいファクタリング会社との取引は危険を伴います。

ファクタリングを安易に申し込むのではなく、しっかり見極めてから検討するようにしましょう。

まとめ

本記事ではファクタリングを選ぶ際のポイントやおすすめのファクタリング会社、メリット・デメリットについて解説しました。

ファクタリングは売掛金をすぐに資金化できるメリットがあります。

一方でファクタリング会社によっては手数料が高かったり、売掛金の信用力によってはファクタリングできなかったりする可能性があります。

売掛金の買取可能額なども会社によって異なるため、安易に決めるのは避けるようにしましょう。

また、ファクタリング会社は異なるサービスを展開しており、特定の業界に特化したファクタリングサービスを提供している会社もあります。

複数のファクタリング会社を比較し、自社に最適なファクタリングを選んでください。

キャッシュフローの改善が可能かどうかも重要なポイントです。

将来的にプラスになるようなサービスを提供するファクタリング会社を探すようにしましょう。